Блог им. Klinskih-tag |Мосгорломбард нацелен на рост бизнеса

- 20 октября 2023, 09:08

- |

📣 Группа Мосгорломбард (ее управляющая компания — МГКЛ) накануне объявила о расширении географии присутствия своего ресейл-направления, и теперь покупка высоколиквидных товаров (к ним относятся ювелирные украшения, изделия из меха и электроника) станет доступна всем жителям страны через онлайн-каналы.

👑 Любопытно, насколько активно развивается бизнес компании. Изначально Мосгорломбард специализировался исключительно на выдаче займов под залог золотых украшений, меховой одежды и техники. Затем к этому направлению органично добавилась деятельность по покупке и перепродаже вышеперечисленных товаров (ресейл), и в этом году компания начала масштабировать данное направление, выделив его в самостоятельный дивизион, одной из ключевых задач которого становится повышение доли он-лайн продаж. Расширение географии продаж через логистические сервисы крупнейших ресейл-платформ один из шагов к этому.

🤵♂️“Мы рассчитываем, что расширение географического охвата станет весомым драйвером роста онлайн-продаж и выручки Группы уже в ближайшее время”, — поведал генеральный директор группы Алексей Лазутин.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Klinskih-tag |ГМК Норникель обновляет команду топ-менеджеров?!

- 18 октября 2023, 19:34

- |

📣 На ленте раскрытия корпоративной информации Интерфакса вышла новость об итогах заседания Совета директоров ГМК Норникеля. Данное событие лично меня заинтересовало прежде всего тем, что в состав правления компании был включен вице-президент по экономике Дмитрий Кушнарев, который назначен теперь старшим вице-президентом и будет отвечать за блок сбыта, коммерции и логистики. Для Норникеля, у которого почти 90% продукции отправляется на экспорт, данный блок является стратегическим, и, видимо, поэтому компания решила усилить данное направление опытным Кушнаревым.

🤷 В инвестиционном сообществе периодически возникают споры на тему замены членов Правления в крупных корпорациях, поскольку, по мнению ряда инвесторов, топ-менеджеры «засиделись» на своих местах и нужна свежая кровь. Больших перестановок в крупных корпорациях в России не было давно, и в топ-менеджменте Норникеля люди давно занимают свои места. Поэтому с назначениями на этой неделе складывается впечатление, что в Норникеле точечные перемены действительно начались и, быть может, это не последнее назначение, а начало нового тренда и вскоре мы увидим дальнейшее обновление команды топов.

( Читать дальше )

Блог им. Klinskih-tag |Казаньоргсинтез может приятно удивить

- 18 октября 2023, 15:40

- |

📈 С момента нашей сентябрьской прожарки сектора отечественной нефтехимии прошло уже больше месяца, а цены на полимеры тем временем продолжают шаг за шагом обновлять свои многомесячные максимумы, что позволяет рассчитывать на позитивные финансовые результаты Казаньоргсинтеза по итогам 3 кв. 2023 года. В сентябре ценник на полимеры вырос на +23,7% (г/г) до 155,9 тыс. руб. за тонну, а в целом по итогам 3Q2023 рост составил почти +15% (г/г).

Думаю, все вы прекрасно знаете, что на Мосбирже торгуются акции двух нефтехимиков из Татарстана – Казаньоргсинтез и Нижнекамскнефтехим (НКНХ). Несмотря на то, что обе компании являются дочками СИБУРа, они разительно отличаются по производству продукции, финансовым показателям, дивидендной политике и даже долговой нагрузке.

❌ Последний показатель сейчас особенно актуален, поскольку у НКНХ на балансе есть немаленький валютный долг, и при ослаблении рубля компания фиксирует отрицательные курсовые разницы, что давит на чистую прибыль (в точности как у Сургутнефтегаза, только наоборот). Поскольку по итогам 3 кв. рубль «похудел» к евро на 5%, а львиная доля долга у нижнекамцев именно в европейской валюте, результаты по прибыли вновь разочаруют акционеров.

( Читать дальше )

Блог им. Klinskih-tag |📈 Самолёт: только вверх, только выше!

- 16 октября 2023, 15:46

- |

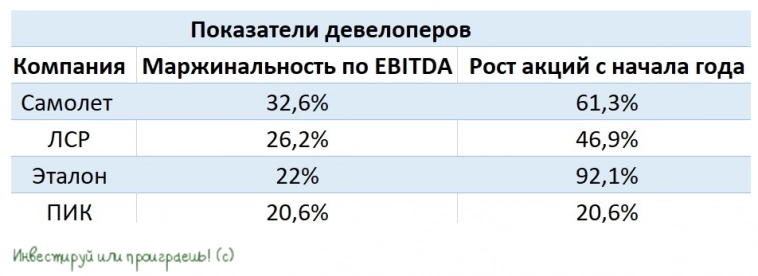

То, что Самолет – это устойчивая история роста, все уже прекрасно знают, и владеть бумагами такой растущей компании одно удовольствие. Особенно, когда речь идёт о девелопере с самой высокой рентабельностью по EBITDA на уровне 32,6% (согласно финансовым результатам по МСФО за 6m2023), менеджмент которого в первую очередь заинтересован в росте рыночной капитализации через мотивационную программу, привязанную к стоимости акций.

💼 С момента IPO, которое состоялось в 2020 году, компания всегда заявляла об амбициозной стратегии роста через географическую экспансию и сделки M&A, и продолжает придерживаться этого вектора до сих пор. В частности, в этом году была приобретена группа девелоперских компаний МИЦ, которая стала крупнейшей рыночной сделкой M&A в истории российского рынка недвижимости.

( Читать дальше )

Блог им. Klinskih-tag |У Софтлайн амбициозная стратегия развития

- 12 октября 2023, 14:00

- |

💻 Стратегия развития компании базируется на четырех китах: глобальном росте российского IT-рынка на фоне ухода иностранных вендоров, расширения спектра ИТ-продуктов собственного производства (отсюда рост рентабельности бизнеса), эффективных сделках M&A и развитии бизнеса на рынках дружественных юрисдикций.

💻 Компания активно развивает собственные IT-решения, в частности, в сегменте облачных сервисов, которые генерируют высокую рентабельность, а также производит собственное «железо», ПО и другие продукты.

💻 Со следующего года Софтлайн планирует направлять на дивиденды не менее четверти прибыли. Из-за сезонности бизнеса, где львиная доля продаж приходится на четвёртый квартал, дивидендные выплаты будут один раз год. При этом менеджмент в настоящий момент не планирует проводить обратный выкуп акций.

( Читать дальше )

Блог им. Klinskih-tag |TCS Group: менеджмент держит слово

- 05 сентября 2023, 15:48

- |

🧮 TCS Group представил финансовые результаты по МСФО за 6 мес. 2023 года, поэтому самое время заглянуть в них и проанализировать вместе с вами.

📈 Чистый процентный доход (ЧПД) увеличился с января по июнь на +51% (г/г) до 100,4 млрд руб., благодаря росту кредитования и снижению расходов на фондирование, на фоне низкой ставки Центробанка в отчётном периоде. Поскольку регулятор в августе резко повысил ключевую ставку, мы увидим удорожание фондирования и замедление темпа роста ЧПД во второй половине года.

📉 Чистый комиссионный доход сократился на -22% (г/г) до 33 млрд руб. из-за эффекта высокой базы, поскольку в прошлом году банк смог получить шикарный доход от операций с иностранной валютой, т.к. госбанки попали под санкции и лишились данной опции, что способствовало активному перетоку клиентской базы в TCS. Чтобы вы понимали, за минувшие 12 месяцев число клиентов Тинькофф увеличилось на 10 млн человек, и в общей сложности их теперь 35,3 млн человек!

🤦 Операционные расходы выросли при этом сразу на 40% до 85,7 млрд руб.

( Читать дальше )

Блог им. Klinskih-tag |⚓️ НМТП или ДВМП?

- 04 сентября 2023, 13:52

- |

🧮 Крупнейшие российские порты НМТП и ДВМП представили свои финансовые результаты по МСФО за 6 мес. 2023 года, а значит самое время подвести промежуточные итоги.

📈 ДВМП с января по июнь увеличил выручку на +8,7% (г/г) до 91,7 млрд руб., в то время как НМТП не стал раскрывать прошлогодние результаты и только лишь указал фактическое значение выручки за текущий год, которая составила 34,6 млрд руб.

Вплоть до 2018 года новороссийцы опережали своего дальневосточного конкурента по выручке, однако затем ДВМП стал активно масштабировать бизнес и превратился в одну из крупнейших отечественных логистических компаний. Все последние годы ДВМП наращивает транспортные активы и расширяет портовую инфраструктуру во Владивостоке, а у НМТП за это время вспоминается лишь продажа банку ВТБ зернового терминала, который генерировал для компании неплохой доход. Амбициозная стратегия развития ДВМП позволила компании кратно вырасти.

📊 Рентабельность по EBITDA у ДВМП в отчётном периоде сократилась до 39,3%, из-за роста административных расходов, в то время как у НМТП этот показатель составил внушительные 70,8%.

( Читать дальше )

Блог им. Klinskih-tag |Эмоциональные распродажи в бумагах М.Видео: игра не стоит свеч

- 01 сентября 2023, 11:26

- |

🤔 Облигации М.Видео стали одним из главных ньюсмейкеров на этой неделе, после выхода финансовой отчётности за 6m2023 и появления новостей о нарушении целого ряда финансовых ковенант, установленных в краткосрочных кредитных соглашениях, что даёт банкам безусловное право требования досрочного погашения соответствующих обязательств (на текущий момент это 7,2 млрд руб).

📉 Всё это привело к эмоциональным распродажам в облигациях М.Видео разных выпусков, начиная с прошлой пятницы и по вчерашний четверг. Понятное дело, больше всего досталось третьему и четвёртому выпуску с погашением в 2025 и 2026 году соответственно. Вдумайтесь только: доходность в моменте вчера утром достигала более 40% годовых к погашению!!!

После чего произошёл резкий вынос вверх, на больших объёмах, и по итогам вчерашнего дня доходность к погашению уже составляла около 30+% по длинным выпускам. Наиболее отважные могли легко заработать спекулятивные 20-30% за несколько часов, но такую отважность лично я не понимаю и не очень приветствую.

( Читать дальше )

Блог им. Klinskih-tag |Дивидендные истории на российском рынке акций

- 28 августа 2023, 10:35

- |

На фоне резкого роста ключевой ставки с 8,5% до 12,0% привлекательность дивидендных историй на российском рынке акций потенциально снижается, т.к. нет большого смысла обращать внимание на рискованные финансовые инструменты, когда ОФЗ дают сейчас доходность 10-11%, причём с минимальным риском. Однако тут нужно отдавать себе отчёт, что во-первых рано или поздно ключевая ставка обязательно вернётся к более комфортным уровням ниже 10%, а во-вторых котировки акций так или иначе «впитывают» в себя все инфляционные процессы на долгосрочном горизонте, также как и девальвационные риски (особенно если речь об экспортёрах).

А потому на рынок акций в любом случае нужно обращать внимание даже сейчас, не забывать про диверсификацию, ну и конечно же выбирать в своей портфель бумаги тех эмитентов, потенциальная див.доходность по которым обещает быть двузначной или околодвузначной. Есть ощущение, что котировки этих акций будут получать дополнительную поддержку и будут менее склонны к снижению.

🤔 Какие публичные компании приходят на ум в этом контексте:

( Читать дальше )

Блог им. Klinskih-tag |Почему Группа Черкизово решила выплатить дивиденды?

- 22 августа 2023, 16:28

- |

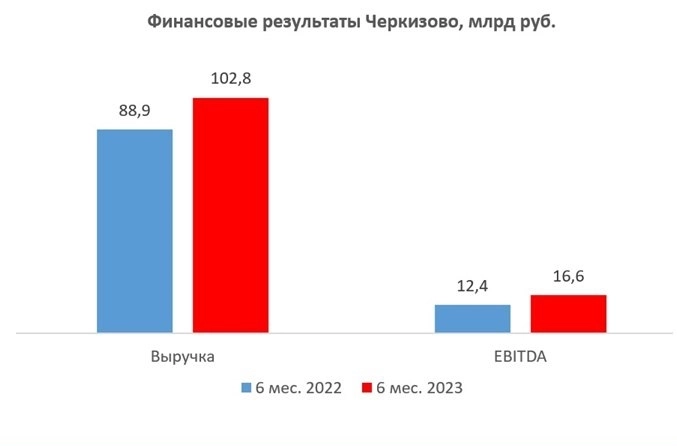

🧮 Группа Черкизово представила на минувшей неделе свои финансовые результаты за 6 мес. 2023 года, а значит пришло время в них заглянуть!

📈 Выручка компании с января по июнь увеличилась на +15,6% (г/г) до 102,8 млрд руб., благодаря росту средней цены реализации продукции, а также увеличению доходов от экспорта.

📈 Компания не стала раскрывать операционные результаты, поэтому сразу перейдём к скорректированному показателю EBITDA, который по итогам отчётного периода уверенно вырос на треть до 16,6 млрд руб., благодаря росту операционных доходов и жёсткому контролю за себестоимостью производства.

📈 В итоге чистая прибыль Группы Черкизово увеличилась сразу на +130% (г/г) до 16,6 млрд руб., что может обманчиво ввести в состояние эйфории акционеров компании. Однако мы с вами не ведёмся на такие провокации и не обольщаемся столь бурному росту главного финансового показателя, поскольку во многом он вызван переоценкой стоимости биологических активов.

💼 Соотношение NetDebt/EBITDA на конец отчётного периода составило 2,7х, что выше норматива компании (2,5х), прописанного в дивидендной политике, однако Совет директоров всё равно принял решение о выплате промежуточных дивидендов за первое полугодие в размере 118,43 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс